问题来源:

汪老师

2024-04-21 19:39:24 197人浏览

参见官方教材142-143页的内容。

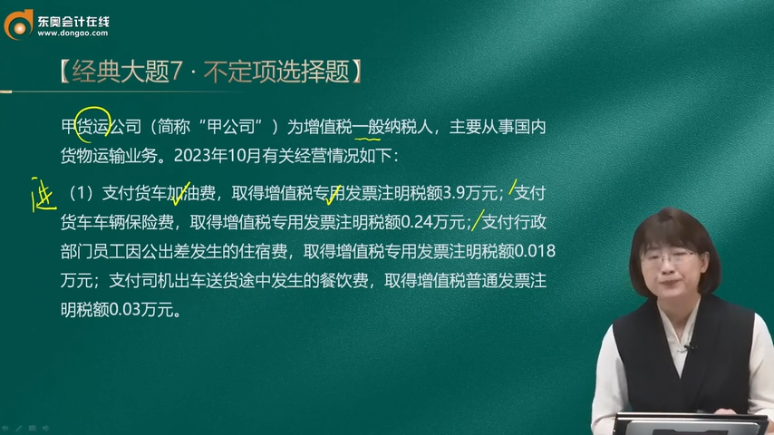

不得抵扣主要是两方面原因:

1.票据不合规。

本题中的普票就属于不合规发票。

2.用途不合规。

(1)用于不产生销项税额的项目

①用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产,不得抵扣进项税额。其中,涉及固定资产、无形资产(不包括其他权益性无形资产)、不动产的,仅指专用于上述项目的固定资产、无形资产、不动产;如果兼用于上述项目和可抵扣项目的,该进项税额准予全部抵扣。

②纳税人租入固定资产、不动产,既用于一般计税方法计税项目,又用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的,其进项税额准予从销项税额中全额抵扣。

相关答疑

-

2024-04-24

-

2024-04-21

-

2024-04-21

您可能感兴趣的初级会计试题

津公网安备12010202000755号

津公网安备12010202000755号