问题来源:

(P/F,10%,3)=0.7513,(P/A,10%,3)=2.4869;(P/F,15%,3)=0.6575,(P/A,15%,3)=2.2832。

要求:

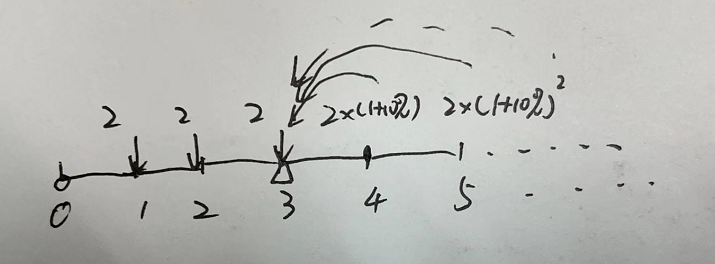

甲公司股票的价值=2×(P/A,15%,3)+2×(1+10%)/(15%-10%)×(P/F,15%,3)=33.50(元/股)

王老师

2022-08-18 14:27:24 2230人浏览

这是两阶段折现模型计算股票价值,价值是未来现金流量的现值,对于股票来说未来的现金流量是股利,因此就是计算未来股利的现值

老师画了个草图如下帮您理解,前3年股利都是2,折现到零时点,乘以3期年金现值系数,第4年及以后股利增长率为10%,以第4年股利2*(1+10%)作为D1,利用公式D1/(Rs-g)计算得到第3年末的价值,然后再乘以3 期复利现值系数,折现到零时点。

相关答疑

-

2024-01-26

-

2023-08-17

-

2023-08-17

您可能感兴趣的中级会计试题

中级会计相关知识专题

津公网安备12010202000755号

津公网安备12010202000755号